Trh práce a ekonomický růst se dostávají do centra dění

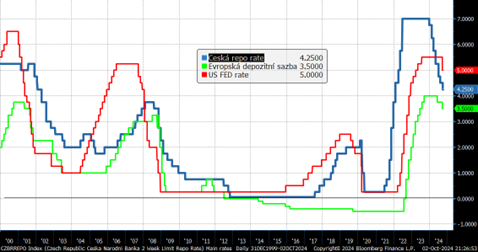

Všeobecný pokles inflace přiměl centrální banky, aby unisono snížily své základní sazby. Do uvolnění měnové politiky se v září pustil konečně i americký FED, následně se přidala Evropská centrální banka a o týden později uvolnila opět měnovou politiku Česká národní banka. Tyto kroky pomohly dluhopisovým fondům, a navíc současně poskočily výše i akciové trhy. Pro investory ideální měsíc.

To samozřejmě na první pohled. Již na ten druhý se v ekonomice nedějí jen samé krásné věci. Centrální banky sice začaly uvolňovat přísnou měnovou politiku, ale oči investorů se pomalu od hrozby inflace otáčí k vlivu abnormálně vysokých sazeb na mizerný růst ekonomiky. A tady můžeme vidět další silný důvod, proč se sazby budou i nadále snižovat.

Do očí bijícím příkladem je Evropa, která dlouhodobě ekonomicky zaostává a ani v současnosti to nevypadá na nějaké raketové oživení. Z pohledu jednotlivých zemí je největším zklamáním Německo, které se pohybuje na hraně recese a nemůže se od ní odrazit. Problémem v eurozóně zůstává spotřeba domácností. Data o HDP za 2. čtvrtletí ukázala, že spotřeba domácností byla ještě slabší, než se čekalo, a nelze tedy očekávat, že by se růst nastartoval vlastní silou.

Úplně růžová situace není ani v USA, kde problémy v ekonomice naznačilo překvapivé snížení základní sazby rovnou o půl procenta z 5,5 na 5 procent. Důvody nemusíme hledat u inflace, ale právě v reálné ekonomice. Problémem je trh práce, který reaguje na reálný vývoj se zpožděním, ale v posledních měsících je vidět zřetelné zvýšení míry nezaměstnanosti. Vypadá to, že se američtí centrální bankéři začali obávat, že drželi úroky příliš vysoko a příliš dlouho, a že nezaměstnanost bude růst dál. To by mohlo negativně dopadnout na celé hospodářství.

Pokles o sazby o půl procenta byl „příjemným“ překvapením a nalil krev do žil investorům, kteří opět vytáhli ceny akcií do pozitivních hodnot. Když k tomu přidáme obrovský fiskální i monetární stimul ekonomiky v Číně, tak je jasné, proč se ceny akcií opět zvedly. Jen pro zajímavost - čínský akciový index CSI 300 jen v září vyskočil o více jak +15 procent. Snižování sazeb v USA a eurozóně přiživené obavou o budoucí růst, posunuly dlouhodobé výnosy níže, což samozřejmě pomohlo cenám dluhopisů.

Těžkou práci má i Česká národní banka, která začala se snižováním repo-sazby již minulý rok a z extrémních 7 procent jsme se v září po dalším čtvrtprocentním snížení dostali na 4,25 procenta. To, že se inflace drží v cílovém pásmu (v srpnu se meziroční inflace pohybovala na 2,2 procentech), je už zřejmé, takže nyní je třeba se podívat, co na to ekonomika. První čísla za 3. čtvrtletí nevyzněla jednoznačně. Na jedné straně je slabý průmysl a na druhé straně silná spotřeba domácností. Ekonomické oživení tak, zdá se, bude pokračovat, ale jen zvolna. Je pak otázkou, jak k dané situaci přistoupí centrální banka.

Vývoj základních sazeb v USA, eurozóně a České republice

Všechny hlavní centrální banky v září snížily základní sazbu. Překvapením bylo rovnou půlprocentní snížení v USA na 5,0 procent. Evropská centrální banka a Česká národní banka přišly se standardním čtvrtprocentem. Depozitní sazba v euru je již jen 3,5 procenta. Klíčová úroková sazba v České republice se dostala na 4,25 a do konce roku lze očekávat ještě jedno, možná dvě snížení.

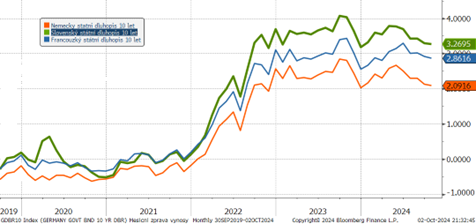

Výnosy vybraných 10letých státních dluhopisů za posledních 5 let

Výnosy 10letých eurových státních dluhopisů vybraných zemí eurozóny za posledních 5 let

Po určitém vzedmutí výnosů dluhopisů v první části roku se trend pod vlivem slabé ekonomiky a nízké inflace konečně otočil, a výnosy dluhopisů se vydaly dolů. K tomuto vývoji musíme přidat i uvolňování měnové restrikce. Jen v České republice je základní sazba o 2,75 procenta níže od svého prosincového vrcholu. Pokles výnosů byl všeobecný a pozitivní měsíc zažily i dluhopisy v USA či eurozóně.

Vývoj vybraných akciových indexů za posledních 5 let

Akcie ve světě měly slabší začátek měsíce, ale výrazné snížení sazeb v USA jim pomohlo, takže druhá polovina měsíce už byla opět ve znamení růstu a v tomto duchu skončil i celý měsíc. Evropské akcie také rostly, ale zřetelně pomaleji než jejich americké kolegyně. Důvodem je neutěšený stav evropských ekonomik, zejména Německa. Další vývoj akcií bude záviset hlavně na tom, zda se FEDu podaří měkké přistání. Neuvěřitelný růst zažily čínské akcie podepřené stimulačním balíčkem.

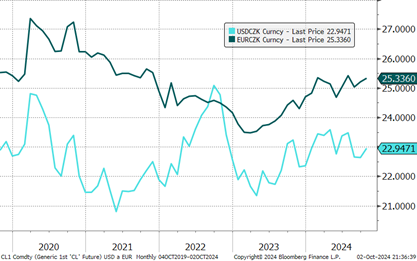

Vývoj kurzu koruny vůči euru a dolaru za 5 let

V září se zastavilo srpnové posilování české koruny vůči euru i dolaru. Pod tlak se koruna dostala po zasedání ČNB. Další vývoj kurzu koruny je nejistý. Snižování sazeb FEDu a ECB by jí mělo hrát do karet, na druhou stranu zvýšená averze k riziku, která se může kdykoliv projevit díky nejisté geopolitické situaci, působí vždy v neprospěch koruny. To se projevilo na konci měsíce, kdy koruna oslabila k úrovním kolem 25,3 EUR/CZK.

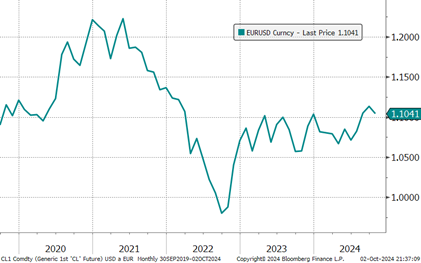

Vývoj kurzu eura vůči dolaru za 5 let

Hlavním faktorem ovlivňujícím vývoj kurzu eura a dolaru byla reakce trhu na snížení sazeb FEDu o 0,5 procenta. Protože trh částečně tento krok FEDu očekával, nebyla reakce nijak dramatická.

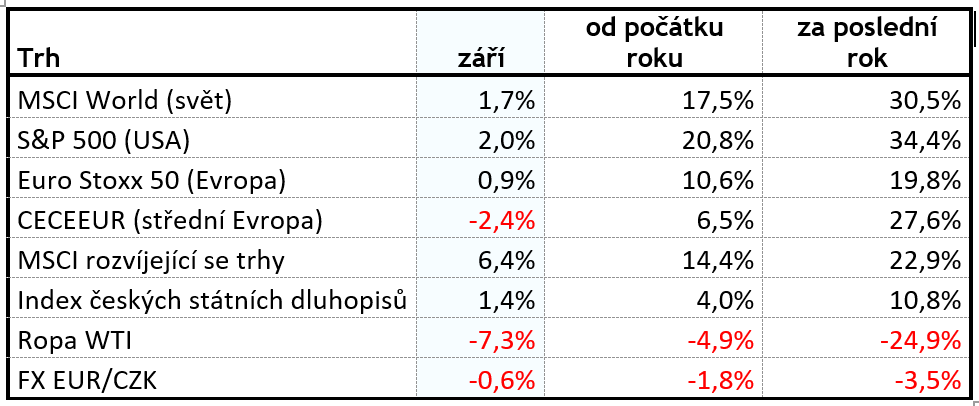

Optikou finančních indexů

Tabulka ukazuje pozitivní čísla jak u indexů amerických či evropských akcií, tak na českém dluhopisovém trhu. Vypíchnout lze také akciový index nerozvinutých zemí, který byl nahoru tlačen čínskými akciemi. Ztrátový měsíc mají za sebou akcie z burz v zemích střední a východní Evropy.

Výhled

Akciové trhy letos zažívají další nadprůměrný rok. Nicméně, hlavní část výkonnosti je tažena malým počtem technologických firem. Protože je však jejich fundamentální hodnota až extrémně napnutá, očekáváme do konce roku větší volatilitu a již pouze omezený potenciál dalšího růstu.

Co se týče dluhopisových investic je situace mnohem jednoznačnější. Aktuální propad inflace umožňuje investovat do dlouhodobých dluhopisů s výnosem vysoko nad cílovou i aktuální inflací, a tedy dosahovat reálného zhodnocení peněz. Sice se asi nebude opakovat rok 2023 s výkonností přes 10 procent, ale díky klesající inflaci bychom očekávali u korunových dluhopisových fondů zhodnocení někde kolem 6 procent.

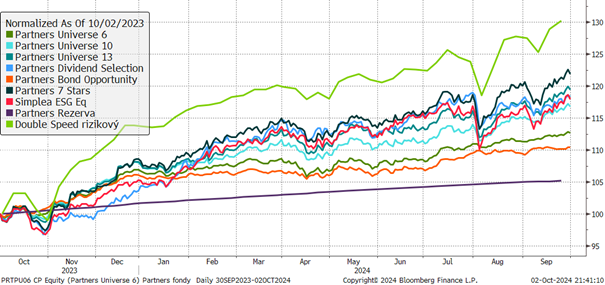

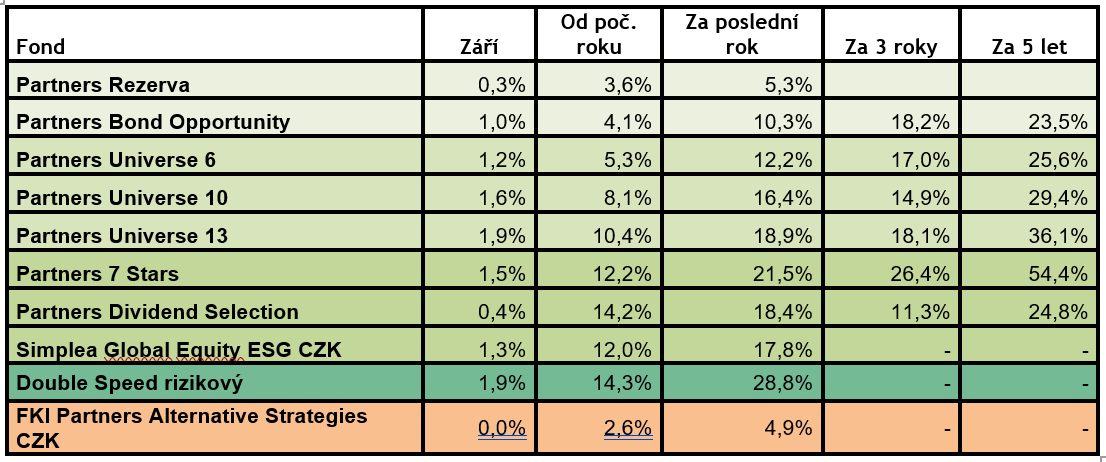

Výkonnost korunových fondů Partners za poslední rok

Partners fondy v souladu s růstem cen akcií přidaly v září opět nějaké to procento. Od počátku roku se jejich výkonnost pohybuje v rozmezí od 12 do 14 procent v závislosti na jejich strategii. Nejvýkonnější je letos fond Partners Dividend Selection, který nejvíce profituje z nižších sazeb, což zvyšuje současnou hodnotu dividend. Meziroční zhodnocení všech akciových fondů přesahuje 17 procent.

Konzervativní fondy Partners Rezerva a Partners Bond Opportunity nadále využívají vysokých úroků. Ve prospěch dluhopisového fondu hovořilo v září přecenění cen dluhopisů výše díky poklesu jejich výnosů. Vyvážené fondy Partners Universe kombinují výhody obou čistých strategií, jak akciové, tak dluhopisové, které byly obě za poslední měsí v pozitivních číslech, a při silně diverzifikovaném riziku dosáhly v září na výkonnosti blížící se 2 procentům.

Fond Double Speed rizikový se svojí specifickou strategií přidal díky růstu cen akciových trhů v září necelá 2 procenta. Za posledních 12 měsíců přesahuje jeho výkonnost 28 procent.

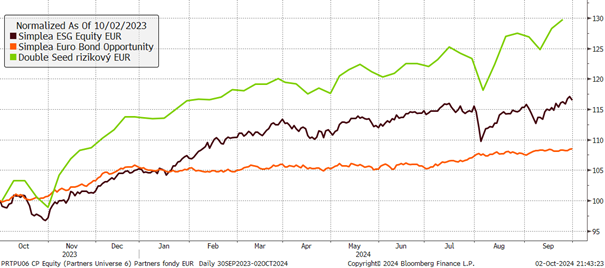

Výkonnost eurových fondů Partners za poslední rok

Akciový fond Simplea Global Equity ESG v souladu s růstem cen akcií přidal v září 1 procento a od počátku roku jeho výkonnost dosahuje skoro 11 procent.

Konzervativní dluhopisový fond Simplea Euro Bond Opportunity nadále využívá vysokých výnosů státních dluhopisů. V jeho prospěch hovořilo v září přecenění cen německých dluhopisů výše díky poklesu jejich výnosů a dosáhl tak na zhodnocení těsně pod +1 procentem za měsíc.

Fond Double Speed rizikový se svojí specifickou strategií přidal za září 1,7 procenta, kdy opět využil další růst akciových trhů. Za posledních 12 měsíců přesahuje jeho výkonnost 28 procent.

Autor: Martin Mašát, portfolio manažer, Partners investiční společnost