Sell in May and go away

Zdá se, že na tradiční makléřské poučce něco pravdy bude. Finanční aktiva napříč regiony vykázala v průběhu měsíce negativní výkonnost, když široký index MSCI World v daném období poklesl o 1,3 %. Důvodů bylo hned několik. Počátkem měsíce došlo ke zvýšení úrokových sazeb hlavních centrálních bank. Následné komentáře bohužel jistotu brzkého ukončení cyklu nepřinesly, když jádrová inflace zůstává stále vysoká.

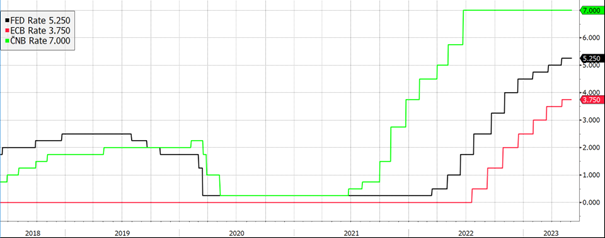

Počátkem měsíce zasedaly hlavní centrální banky. FED, ECB i Bank of England zvýšily úrokové sazby shodně o 25bpts na 5,25 % resp 3,75 % a 4,50 %. Nicméně následné komentáře autorit připustily možnost dalšího růstu sazeb a nenesly se v očekávání jasného oznámení ukončení jejich zvyšování. Tím hlavním důvodem je stále přetrvávající vysoká jádrová inflace. Ta v případě Velké Británie dokonce vzrostla na hodnotu 6,8 %, tedy nejvyšší úroveň od roku 1992. Propad ekonomické aktivity v Německu a v Číně investorům připomněl riziko recese. V neposlední řadě výsledky voleb v Turecku nepřinesly očekávanou změnu, a v kombinaci s pokračujícím konfliktem na Ukrajině a jednáním ohledně prodloužení dluhového stropu v USA, přispěly k celkově negativnímu sentimentu na trzích.

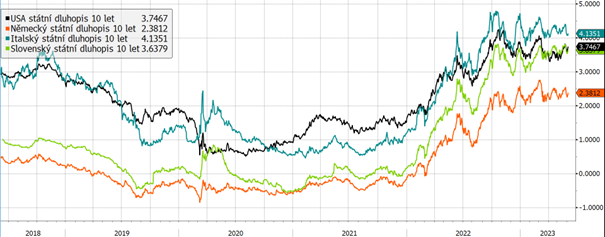

Reakce dluhopisů víceméně odrážela změnu v očekávání investorů v návaznosti na rétoriku měnových autorit. Očekávání investorů ohledně brzkého ukončení zvyšování sazeb v úvodu tlačilo výnosy dluhopisů dolů, a americká desetiletka se počátkem května dostala na úroveň 3,3 %. Následný posun ukončení cyklu vedl k opětovnému růstu výnosů, v případě americké desetiletky až na úroveň 3,8 %. Pohyb u evropských dluhopisů byl obdobný. Výnos německého bundu počátkem měsíce propadl na 2,2 %, aby následně překročil úroveň 2,5 %.

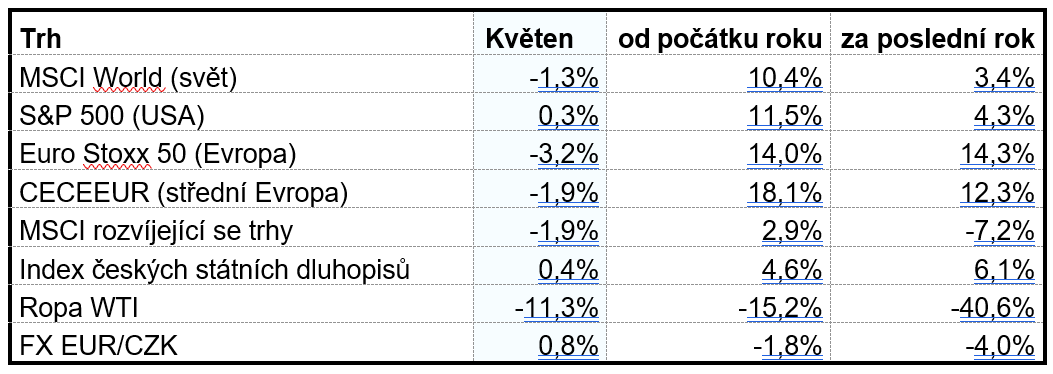

Trhy v reakci na výše zmiňované události ztrácely. MSCI World index poklesl o 1,3 %, středoevropské akcie, zejména díky 13% propadu akcií ČEZu, ztratily 1,9 % a evropské akcie propadly o 3,2 %. Naopak americký S&P 500 index si připsal 0,3 %, když mu v závěru měsíce pomohl růst technologických společností a uzavření kompromisní dohody o dalším prodloužení dluhového stropu. Slabší data z hlavních ekonomik vedla k propadu ceny ropy, jejíž cena v květnu poklesla o 11,3 %. Cena americké WTI se tak poprvé od konce roku 2021 obchodovala pod USD 70/bbl.

Růst sazeb za posledních 5 let

Květnové zasedání ČNB z pohledu úrokových sazeb žádné změny nepřineslo, když ČNB ponechala úrokové sazby na 7 %. Překvapením ale bylo to, že pro zvýšení sazeb hlasovali 3 členové rady.

Výnosy 10letých státních dluhopisů za posledních 5 let

Snížení šancí na brzký pokles úrokových sazeb vedlo k růstu výnosů napříč regiony. Pohyb byl u zahraničních dluhopisů výraznější na kratším konci křivky. V případě českých dluhopisů pokračoval pokles výnosů na desetileté splatnosti již třetí měsíc v řadě, v květnu na úroveň 4,6 %. Důvodem může být kombinace snížení inflace a oznámených vládních úspor, které by snížily poptávku po financování ze strany vlády.

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny a USA za posledních 5 let

Výnosy evropských dluhopisů kopírovaly vývoj v USA. V Německu byl taktéž patrný výraznější pohyb na krátkém konci křivky, když výnos dvouletého dluhopisu vzrostl na 2,7 %. Naopak výnos německého desetiletého dluhopisu poklesl jen mírně na 2,3 % v květnu.

Vývoj vybraných finančních indexů za posledních 5 let

Vyšší jádrová inflace ponechala možnost dalšího růstu sazeb napříč hlavními ekonomikami a byla spolu s jednáním o prodloužení duhového stropu v USA hlavním důvodem negativního sentimentu na trzích. K tomu se přidala ještě slabá makro data v Německu a v Číně, která vedla k propadu ceny ropy. Evropské akcie tak, i díky relativně silnějšímu růstu od začátku letošního roku, ztrácely v průběhu května nejvíce, když evropský index poklesl o 3,2 %. Akcie rozvíjejících se zemí spolu s akciemi střední Evropy ztratily shodně 1,9 %. Regionu nepomohly vládní diskuse týkající se možného rozdělení společnosti ČEZ. Nejasná komunikace směrem k investorům vedla k bezmála 13% propadu akcií ČEZ. Situace zůstává velice nepřehledná a z akcií ČEZ se postupně stává vysoce spekulativní investice.

Vývoj kurzu koruny vůči euru a dolaru za 5 let

Květnové zasedání ČNB počátkem května ponechalo úrokové sazby beze změny na úrovni 7 %, nicméně překvapením bylo, že pro zvýšení sazeb hlasovali již tři členové rady. Koruna v květnu výrazně ztrácela vůči USD, když oslabila o bezmála 4 % a dostala se přes úroveň 22,1.

Stejný vývoj, i když ne tak výrazný, byl patrný vůči EUR, kdy se koruna na konci května obchodovala na úrovni 23,7 za EUR, tedy slabší o 0,8 %.

Optikou finančních indexů

Většina regionů zaznamenala v květnu, pod tíhou slabších makro dat a stále vysoké jádrové inflace, ztráty. Výjimkou byly americké akcie, které se v závěru měsíce přehouply do mírného zisku. Důvodem byla dohoda o prodloužení dluhového stropu v závěru měsíce v kombinaci se skvělými výsledky technologických společností zaměřených na umělou inteligenci.

Výhled

Akciové trhy zaznamenaly od začátku roku velice silné růsty, což není podle nás konzistentní s riziky v ekonomice. Květnová slabší data z německé ekonomiky v kombinaci s oslabením růstu v Číně investorům stále připomínají riziko recese. Kombinace přetrvávající vysoké jádrové inflace staví do těžké role centrální banky, které musí nalézt kompromis mezi výší sazeb a inflací, resp. je jasné, že se rychlý růst úrokových sazeb začíná v ekonomice již negativně projevovat.

Napříč portfolii zůstáváme konzervativně nastavení, přechodně vyšší podíl hotovosti využíváme ke krátkodobým úložkám a jsme připraveni nadvažovat rizikovou složku portfolií v případě výraznějších korekcí na trhu.

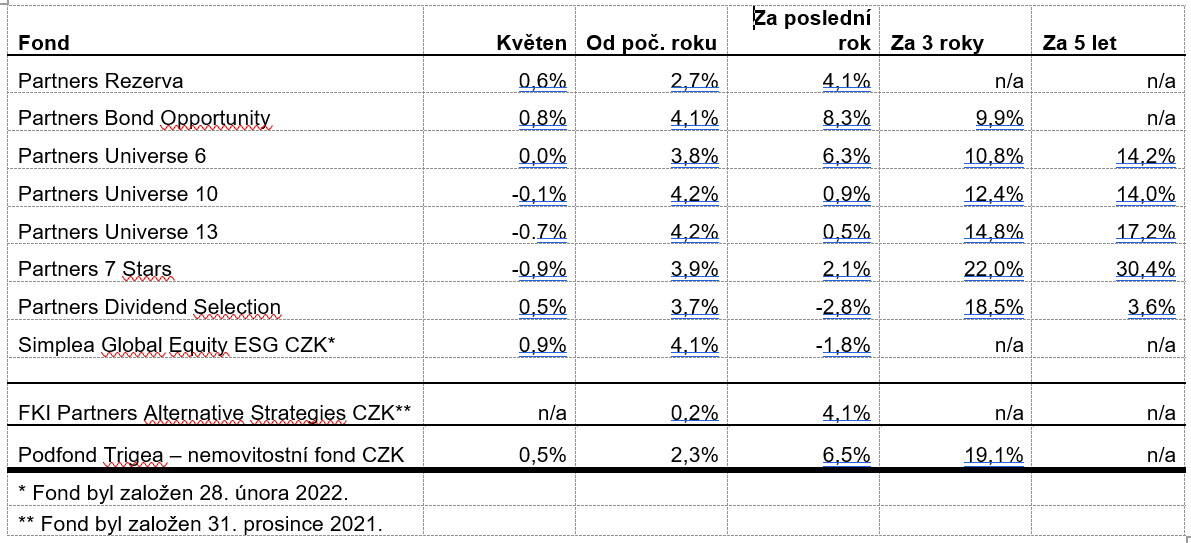

Výkonnost korunových fondů Partners za poslední rok

Pokles finančních trhů ovlivnil negativně hlavně akciové fondy Partners. Nicméně pokles byl, díky defenzivnějšímu nastavení fondů, velice mírný. Výjimkou byl fond Simplea Global Equity ESG, který naopak posílil o 0,9 %. Důvodem byl silný růst vybraných technologických společností v závěru měsíce.

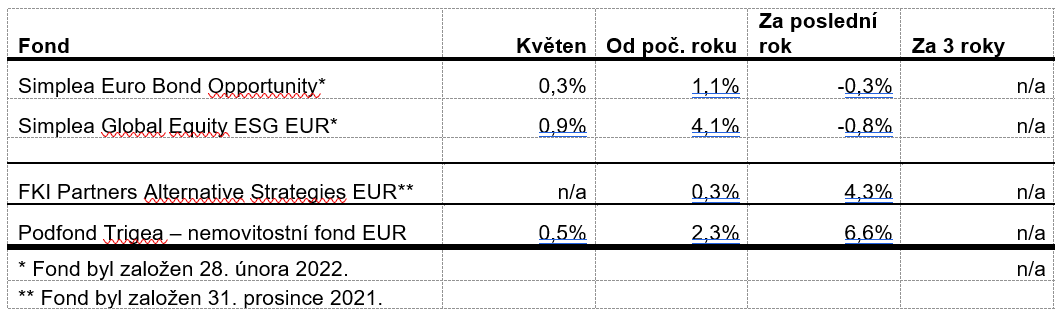

Výkonnost eurových fondů řízených v Partners za poslední rok

V případě fondů denominovaných v EUR byl v květnu patrný mírný růst, a to zejména u akciového fondu Simplea Global Equity ESG. Důvodem je silné zastoupení technologických společností v portfoliu.

Autor: Ondřej Koňák, portfolio manažer, Partners investiční společnost