Otázky ohledně zdraví největší světové ekonomiky

Srpen byl bohatý na události. Na začátku měsíce zaznamenaly globální akcie výrazný a náhlý pokles s tím, jak investoři reagovali na horší čísla z amerického trhu práce. K volatilitě dále přispěla intervence japonské centrální banky ve prospěch jenu a následné zvýšení sazeb. Japonský index Nikkei 225 během jediného dne poklesl o víc než 12 %, čímž zaznamenal největší jednodenní pokles od roku 1987. Na druhé straně, pokles měl jen velmi krátkodobý charakter. Například korekce na americkém indexu Nasdaq trvala pouhých 11 obchodních dnů. Globální akcie nakonec v srpnu skončily v kladných číslech.

Nejisté hladké přistání

Červencová zpráva z amerického trhu práce investory znejistila. Zatímco za posledních dvanáct měsíců americká ekonomika přidala v průměru 215 tisíc nových pracovních míst měsíčně, v červenci to bylo jen 114 tisíc míst. Zároveň došlo k nárůstu míry nezaměstnanosti na 4,3 %. Tato slabá čísla byla v rozporu s široce přijímaným scénářem hladkého přistání ekonomiky („soft landing“).

Vývoj nezaměstnanosti v USA v posledních dvou letech

Dosud převládající příběh o robustní americké ekonomice, vzdorující vysokým úrokovým sazbám FEDu, rychle vystřídaly obavy z hospodářské recese. S tím se změnila i tržní nálada. Americký index Nasdaq, charakteristický vysokou váhou technologických akcií, poklesl ze svého vrcholu o víc než 10 %, čímž naplnil definici korekce. Zajímavější byl ovšem vývoj v Japonsku.

Problematické carry trades

Japonské akcie zaznamenaly největší jednodenní pokles od takzvaného Černého pondělí v roce 1987. Nejznámější index Nikkei 225 ztratil vysokých 12,4 %. K poklesu významně přispěla vlna uzavírání takzvaných carry trade obchodů.

Jednoduše řečeno, carry trades jsou investice, které využívají rozdílných úrokových sazeb. Technicky se jedná o půjčku v nízkoúročené měně, kterou je následně financována investice v měně nabízející vyšší výnosy. Právě Japonsko jako země s dlouhodobě nízkými úrokovými sazbami bylo pro tyto transakce hojně využívané. Investory však začátkem srpna překvapila intervence japonské centrální banky na podporu jenu a následné zvýšení úrokových sazeb. Japonský jen vůči dolaru posílil o 7,6 % během jediného týdne.

Strmý pád a částečné zotavení japonských akcií

Jedna z nejkratších korekcí

Přes výrazné pohyby cen globálních akcií se korekce ukázala jako krátkodobá. Například na americkém indexu Nasdaq trvala pouhých 11 obchodních dnů. Akciový trh podpořila mimo jiné solidní výsledková sezona amerických firem. Ta neukázala žádné větší známky hospodářského zpomalení. Akcie záhy své ztráty smazaly a index MSCI World v srpnu nakonec zaznamenal kladnou výkonnost na úrovni 2,5 %.

Pokud se podíváme na pětiletý časový horizont, jeví se srpnová korekce jako nevýznamná epizoda. Globální investoři poklesu využili prakticky k okamžitým nákupům levnějších akcií. Americké akciové fondy během srpna zaznamenaly výrazný příliv nového kapitálu.

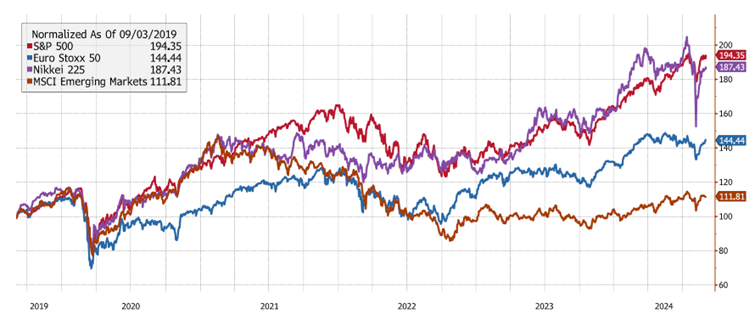

Vývoj vybraných akciových indexů za posledních 5 let

Na pětiletém horizontu zůstávají obrovské rozdíly ve výkonnosti jednotlivých akciových trhů. Zatímco americké a japonské akcie přinesly atraktivní výnosy, evropské svou výkonností výrazně zaostaly. Zklamáním potom byly akcie rozvíjejících se trhů, které přinesly nízký kumulativní výnos zhruba 12 % (odpovídá výnosu 2,3 % p.a.).

Na druhé straně, emerging markets zdaleka nejsou žádnou homogenní skupinou zemí. Výjimku v posledních pěti letech představoval indický akciový trh. Index MSCI India v uvedeném období vzrostl o výrazných 52 %. Valuace indických akcií jsou aktuálně velmi vysoké a trh táhnou výše zejména indičtí retailoví investoři. Naopak globální institucionální investoři jsou opatrní a indické akcie zpravidla podvažují. Někteří zrealizovali zisky úplně a hodlají se vrátit jen v případě, že se objeví rozumnější ceny.

Na inflační frontě klid

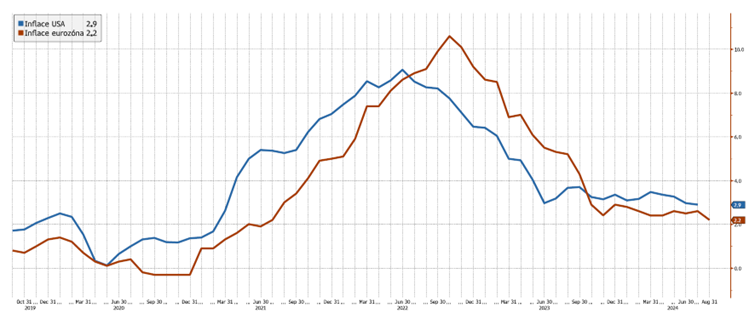

Klíčové centrální banky dosáhly ve svém boji s inflací významného pokroku. Jak ukazuje následující graf, míra inflace v USA klesla v červenci letošního roku na meziročních 2,9 %. Rovněž v eurozóně inflační tlaky zásadně zeslábly, když podle předběžných dat Eurostatu klesla míra inflace v srpnu na 2,2 %.

Na druhé straně, jádrová inflace zůstává „lepkavá“. V rámci klubu zemí platících eurem činila v srpnu 2,8 % (v červenci byla na úrovni 2,9 %).

Vývoj inflace v USA a v eurozóně

Konference v Jackson Hole

V Jackson Hole, blízko národního parku Yellowstone, se v srpnu konalo pravidelné ekonomické symposium, kterého se účastnila většina guvernérů centrálních bank z celého světa.

Šéf FEDu Jerome Powell na symposiu uvedl, že došlo k dostatečnému ochlazení amerického trhu práce, který pravděpodobně již „nebude zdrojem zvýšených inflačních tlaků“. Zároveň uvedl, že míra nezaměstnanosti v USA vzrostla v důsledku většího počtu pracujících, a nikoli v důsledku propouštění ve firemní sféře. Powell to vnímá jako signál, že v současné době nejsme svědky typického ekonomického poklesu.

Podle vyjádření amerických centrálních bankéřů je FED připraven na zahájení cyklu snižování úrokových sazeb. K prvnímu snížení klíčové sazby pravděpodobně dojde na zářijovém zasedání.

Dlužno dodat, že FED je, co se týče prvního snížení sazeb, opatrný. Jako první v rámci zemí G7 snížila úrokové sazby Bank of Canada. Ta začátkem září rozhodla již o třetím snížení. Úrokové sazby snížila i Evropská centrální banka – v červnu snížila všechny tři základní úrokové sazby o 25 bazických bodů.

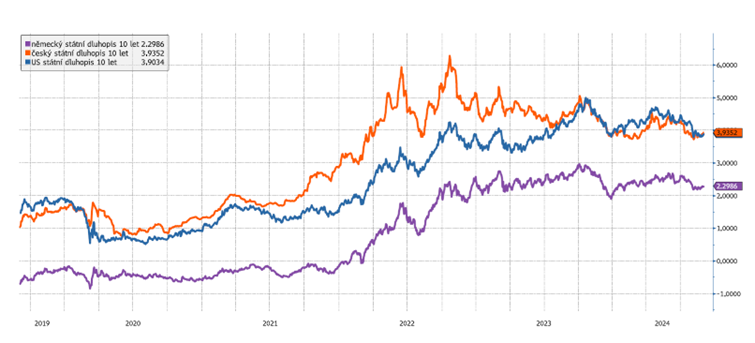

Útěk ke kvalitě

Srpen byl pozitivní rovněž pro dluhopisové investory. Z důvodu vyšší volatility na začátku měsíce investoři upřednostňovali relativně bezpečná aktiva. V důsledku vyšší poptávky poměrně výrazně klesly výnosy amerických státních dluhopisů (a tudíž vzrostly jejich ceny). Americké Treasuries tak v srpnu zaznamenaly výkonnost na úrovni 1,3 %.

Velice dobře si vedl i široký index Bloomberg Global Aggregate, který zachycuje výkonnost globálních dluhopisů s ratingem investičního stupně. Ten v srpnu přidal 2,4 %.

Výnosy 10letých státních dluhopisů za posledních 5 let

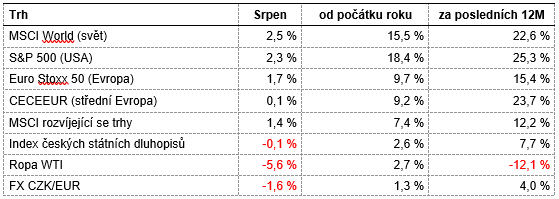

Optikou finančních indexů

Navzdory volatilitě byl srpen dobrý měsíc pro akciové i dluhopisové investory. Index rozvinutých trhů MSCI World vzrostl o 2,5 %, americký blue chip index S&P 500 si připsal 2,3 % a evropský Euro Stoxx vzrostl o 1,7 %.

Méně optimistický byl vývoj na komoditních trzích. Slabší hospodářský růst vedl k poklesu cen ropy a například ceny železné rudy klesly na dvouleté minimum. Široký Bloomberg Commodity Index zůstal v srpnu beze změny.

Dařilo se české koruně. Zatímco na začátku srpna se pohybovala kolem 25,50 CZK/EUR, v závěru měsíce zamířila pod hladinu 25 CZK za EUR.

Výhled

Obavy z hospodářské recese v USA se jeví jako přehnané. Americká ekonomika ve druhém čtvrtletí rostla o 3 procenta. Rostla tak rychleji oproti prvotním odhadům, které uváděly růst o 2,8 %. Také výsledková sezona amerických firem neukazuje žádné jasné známky zpomalení.

V akciových portfoliích aktuálně preferujeme hodnotové akcie, jejichž valuace jsou přiměřené. Jako atraktivní se jeví také akcie firem s malou tržní kapitalizací. Dluhopisové fondy by potom měly být podporovány pokračujícím cyklem klesajících úrokových sazeb.

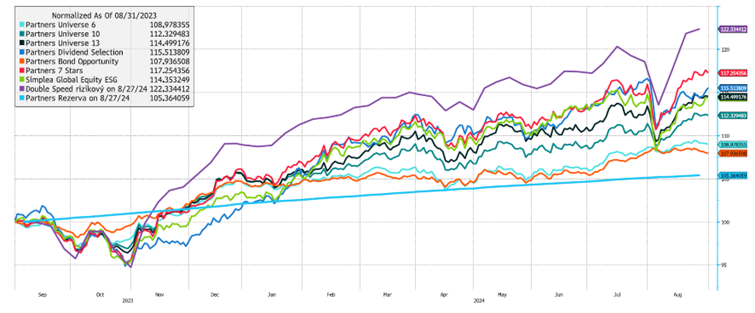

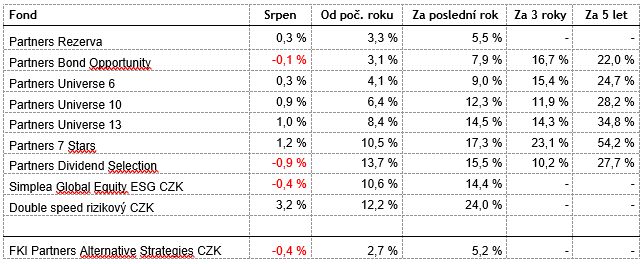

Výkonnost korunových fondů Partners za poslední rok

Akciové fondy Partners využily srpnové korekce k nákupu levnějších akcií. Jejich výkonnost od začátku letošního roku se pohybuje v rozmezí 11 až 14 %. V měsíci srpnu si nejlépe vedl Double Speed rizikový, který si připsal 3,2 %.

Solidní výsledky mají i smíšené fondy Universe, které si aktuálně připisují 4 až 8 %. Výkonnost našich nejkonzervativnějších fondů (Partners Rezerva a Bond Opportunity) se pohybuje nad 3 %.

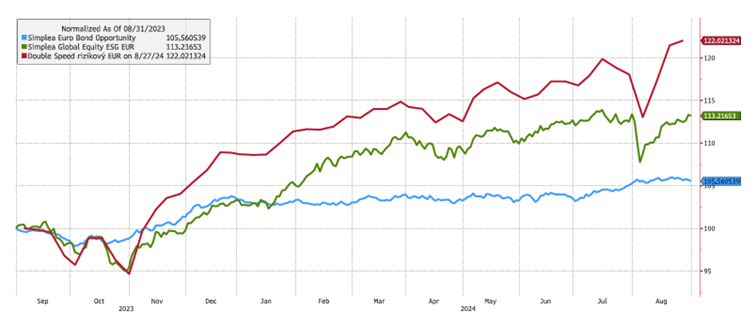

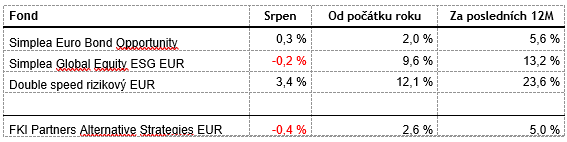

Výkonnost eurových fondů řízených v Partners za poslední rok

Dluhopisový fond Simplea Euro Bond Opportunity v srpnu zaznamenal mírný kladný výnos, čímž navázal na úspěšný červenec. Od začátku roku vzrostl o 2 %.

Naopak mírnou zápornou výkonnost zaznamenal akciový fond Simplea Global Equity ESG. Jeho výkonnost od začátku roku nicméně dosahuje téměř 10 %. Velice dobře si v srpnu vedl fond Double speed rizikový, který si připsal výnos 3,4 %. Jeho výkonnost od začátku roku činí 12 %.

Autor: Martin Tománek, portfolio manažer, Partners investiční společnost