Nová maxima na akciových trzích

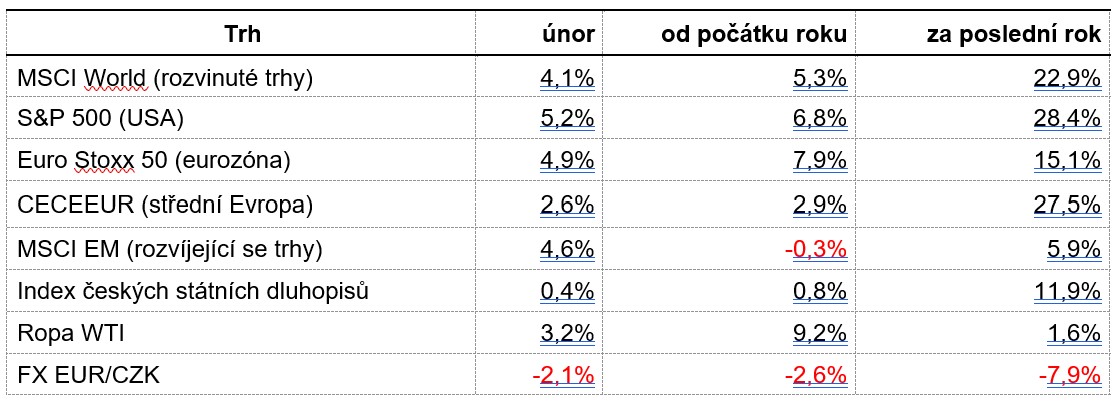

Únor byl štědrým měsícem pro akcie. Index rozvinutých trhů MSCI World zaznamenal solidní nárůst o 4,1 %, a za zmínku stojí zejména Japonsko. Index Nikkei 225 dosáhl nového historického maxima, když překonal dosavadní vrchol z prosince 1989. Dobře si vedly i akcie rozvíjejících se trhů. Index MSCI Emerging Markets vzrostl o 4,6 %, do velké míry díky oživení čínských akcií. Konkrétně index MSCI China rostl o 8,6 %. Na druhé straně, další třídy aktiv v únoru zaznamenaly zápornou výkonnost. Globální dluhopisy s ratingem investičního stupně odepsaly 1,3 % a komoditní index Bloomberg ztratil 1,5 %.

Akciové trhy

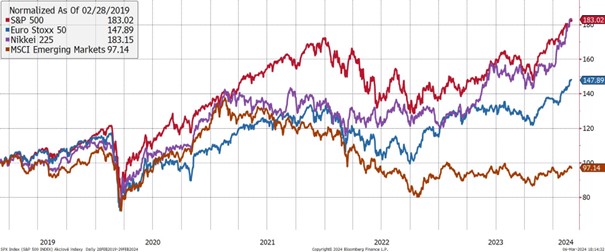

Pokud si vezmeme pětiletý horizont a budeme sledovat výkonnost v lokálních měnách, vidíme ve vývoji akciových trhů značné regionální rozdíly. Nejvyššího výnosu dosáhly americké a japonské akcie, které rostly o víc než 12 % p.a. S určitým odstupem následují akcie eurozóny s přibližně 8 % p.a. Na druhé straně, akcie rozvíjejících se trhů jsou na pětiletém horizontu stále v mírné ztrátě.

Za pozornost stojí vývoj v Japonsku. Tamní akciový index Nikkei 225 totiž 22. února překonal svůj dosavadní rekord z 29. prosince 1989. Tedy po dlouhých 34 letech.

Příklad japonského akciového trhu na jedné straně investorům připomíná rizika akcií. Akciové trhy sice dlouhodobě rostou, nicméně tento růst je přerušován obdobími klesajících cen, která mohou potenciálně trvat nepříjemně dlouho.

Každopádně Japonsko představuje naprosto mimořádnou kategorii. Je to totiž i příklad gigantické bubliny, pro kterou prakticky neexistuje žádná paralela. Podle jednoho odhadu měl na vrcholu bubliny císařský palác v Tokiu podobnou hodnotu jako celý americký stát Kalifornie! Není tedy divu, že japonskému akciovému trhu po splasknutí bubliny trvalo zotavení tak dlouho.

Naštěstí v současné době nikde ve světě nepozorujeme podobnou spekulativní horečku, která by se byť jen blížila japonskému scénáři.

Drtivá většina firem z akciového indexu S&P 500 již reportovala své hospodářské výsledky za poslední kvartál roku 2023. A výsledky jsou celkově pozitivní. Zisky amerických korporací zaznamenaly ve čtvrtém kvartálu meziroční růst o 6,9 % a tržby vzrostly o 3,8 %. Přitom zhruba tři čtvrtiny firem překonaly odhady analytiků.

Americký akciový trh pohání míra nadšení kolem umělé inteligence. Skvělé výsledky reportoval Microsoft, a to především v divizi cloudu. Cloudová platforma Azure zaznamenala nárůst o 30 %. Celkové tržby Microsoftu vzrostly o 18 % a firma výrazně překonala odhady analytiků ohledně zisku (EPS). Solidní výsledky potom reportovaly i další firmy ze skupiny akcií „Magnificent 7“. Velkou pozornost investorů si získala především Nvidia, která vykázala meziroční nárůst tržeb o 265 procent. Akcie letos vzrostla už o 66 % a firma 1. března překročila hodnotu dvou bilionů dolarů. Bez zajímavosti nezůstává fakt, že tržní hodnota Nvidie je už vyšší než tržní hodnota celého německého akciového indexu DAX. Investoři by ovšem měli být opatrní. Je pravda, že Nvidia má ve svém segmentu velmi silnou pozici. Její špičkové čipy se mimo jiné staly standardem pro vývojáře AI. Na druhé straně, je velká otázka, jestli není v ceně akcie zahrnuta až příliš velká dávka optimismu. Nvidia se totiž aktuálně obchoduje za 72násobek ročních zisků.

Méně optimistický je vývoj v Evropě, kde zatím zhruba polovina firem zaostala za očekáváním analytiků. Celkově horší výsledky jsou do jisté míry důsledkem anemického hospodářského růstu eurozóny, který je v posledních dvou kvartálech blízko nuly. Svou roli hrají i relativně vysoké úrokové sazby Evropské centrální banky, které firmám prodražují financování. A v neposlední řadě i fakt, že některé evropské firmy mají významnou expozici na čínský trh. Každopádně najdeme i pozitivní příklady. Skvělé výsledky reportovala německá softwarová firma SAP. A velice dobře si vedou firmy ze sektoru luxusního zboží, například francouzské Hermès a LVMH.

Dluhopisové trhy

Jak už bylo zmíněno v úvodu, globální dluhopisy s ratingem investičního stupně v únoru ztratily 1,3 %. Lednová inflace v USA byla o něco vyšší, na úrovni 3,1 % v meziročním vyjádření. Americká ekonomika přitom zůstává robustní, ať už se podíváme na HDP nebo trh práce. Lze tak očekávat, že FED začne snižovat úrokové sazby později. Většina analytiků předpokládá první snížení sazeb v létě a objevují se i prognózy, že k němu dojde až na konci roku.

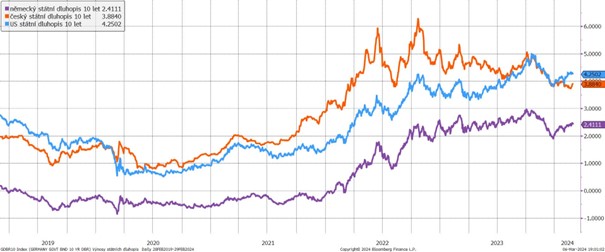

Výnosy vybraných 10letých státních dluhopisů za posledních 5 let

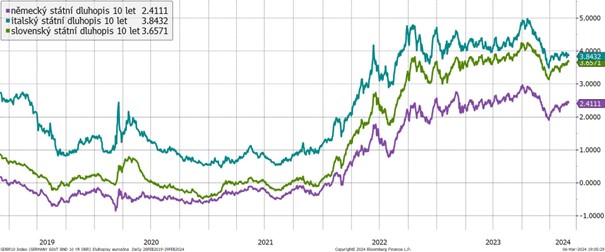

Ceny kvalitních státních dluhopisů v únoru klesaly. Desetiletý německý státní dluhopis odepsal během měsíce 1,4 % a americké treasuries poklesly o 1,3 %. Následující graf potom mimo jiné ukazuje, že došlo ke snížení spreadu mezi německým a italským státním dluhopisem.

Výnosy 10letých státních dluhopisů vybraných zemí eurozóny za posledních 5 let

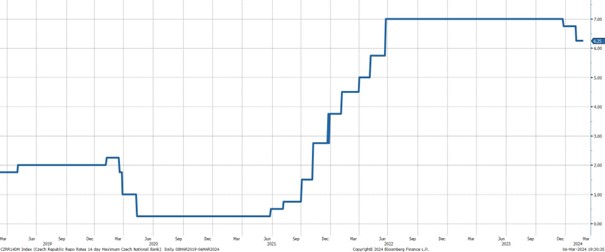

Výjimku tvoří české státní dluhopisy. Index českých státních dluhopisů v únoru vzrostl o 0,4 % a od začátku letošního roku je výše o 0,8 %. Tuto pozitivní výkonnost můžeme vysvětlit očekáváním investorů, že Česká národní banka bude letos výrazně snižovat úrokové sazby. Bankovní rada ČNB na svém zasedání 8. února snížila dvoutýdenní repo sazbu o půl procentního bodu na 6,25 %.

Vývoj základní sazby ČNB na horizontu pěti let

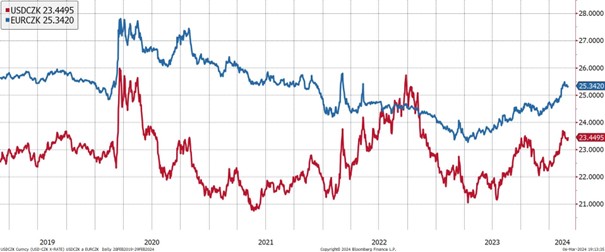

Na druhé straně, relativně holubičí postoj ČNB dopadá na českou korunu, která v únoru pokračovala v trendu oslabování, a to jak vůči euru, tak i americkému dolaru. Na obou párech ztratila více než dvě procenta.

Vývoj kurzu koruny vůči euru a dolaru za 5 let

Optikou finančních indexů

Výhled

Meziroční růst spotřebitelských cen v ČR v lednu výrazně zpomalil na 2,3 procenta z prosincových 6,9 procenta. Vzhledem k tomu, že se inflace již blíží cíli ČNB, je pravděpodobné, že centrální banka bude pokračovat v postupném snižování úrokových sazeb. Očekáváme tak nadále solidní výkonnost od českých státních dluhopisů. Na druhé straně v rámci zemí platících eurem je situace složitější. Inflace v eurozóně v únoru sice poklesla na 2,6 %, nicméně zejména jádrová inflace (očištěná o vývoj cen energií a potravin) klesla pomaleji, než se čekalo.

Co se týče akcií, zůstáváme velice obezřetní u růstových (zejména amerických technologických) titulů. Mnohé z těchto akcií se dnes obchodují za poměrně vysoké násobky ročních zisků a neposkytují tak investorům žádný bezpečnostní polštář.

Naopak pozitivní jsme na japonské akcie, a to navzdory jejich silné výkonnosti v poslední době. Důvodem je fakt, že zisky japonských korporací svižně rostou. Růst japonského akciového trhu je tak jednoznačně podpořen fundamenty. A valuace zůstávají příznivé. Zatímco americký akciový trh má aktuálně Shillerovo P/E (CAPE) na úrovni přibližně 32, japonský má jen 24. Japonské akcie tak mají do dalších let stále značný prostor pro růst.

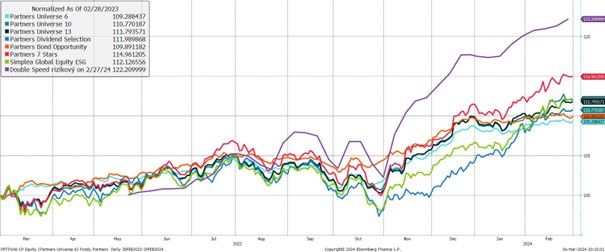

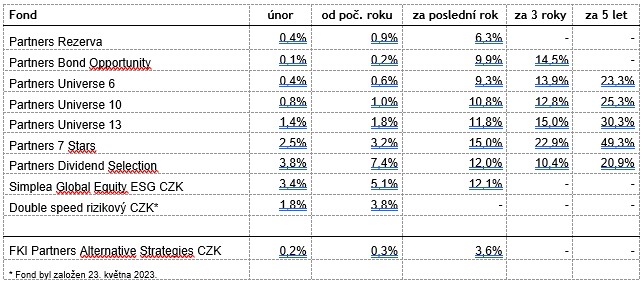

Výkonnost korunových fondů Partners za poslední rok

Všechny fondy Partners zaznamenaly v únoru kladnou výkonnost a následovaly tak vývoj na finančních trzích. Konzervativní fondy vykázaly výkonnost od 0,1 do 0,4 %. Dynamické fondy potom zhodnotily majetek klientů v rozmezí od 1,8 do 3,8 %. Nejvíce se dařilo akciovému fondu Partners Dividend Selection, který profitoval z obecně dobré výkonnosti dividendových akcií.

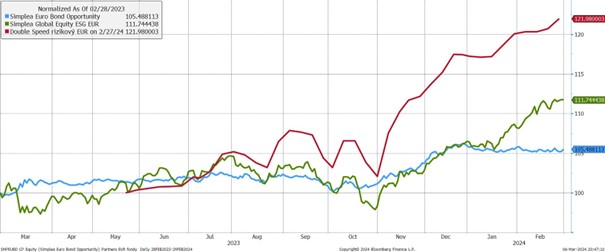

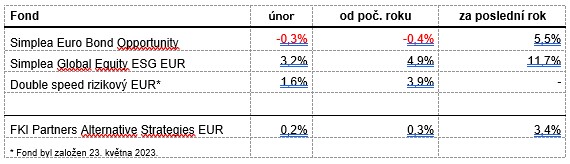

Výkonnost eurových fondů řízených v Partners za poslední rok

Tlaku na dluhopisových trzích se nevyhnul fond Simplea Euro Bond Opportunity, jehož hodnota v únoru mírně poklesla o 0,3 %. Akciové fondy Simplea Global Equity ESG a Double speed rizikový rostly v souladu s akciovými trhy a jejich výkonnost od začátku letošního roku je v rozmezí 4 až 5 %.

Autor: Martin Tománek, portfolio manažer, Partners investiční společnost