Nižší úrokové sazby v USA se zatím odkládají

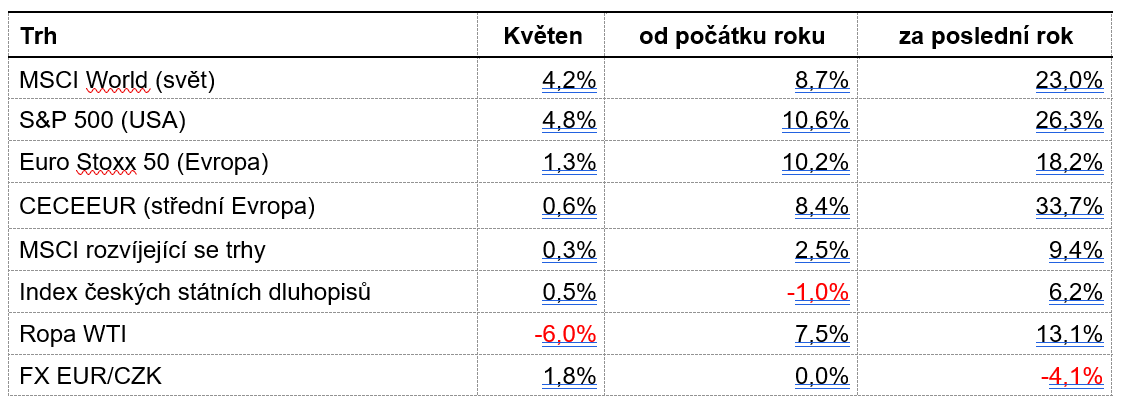

Květen byl pozitivní pro akcie i dluhopisy. Optimismus investorů ohledně ekonomického výhledu a solidní hospodářské výsledky firem na obou stranách Atlantiku podpořily riziková aktiva. Americké akcie zaznamenaly nárůst o 5,0 % a evropské přidaly 3,6 %. Méně se dařilo akciím emerging markets, které vzrostly jen o 0,6 %. Globální dluhopisy vzrostly o 1,3 %. Dobře si vedly i evropské a americké high-yield dluhopisy, které přidaly zhruba procento. Přestože cena ropy v květnu poklesla, široký Bloomberg Commodity Index zaznamenal kladnou výkonnost na úrovni 1,8 %.

Výsledková sezona

Ve druhé půlce měsíce vrcholila výsledková sezona amerických a evropských firem, když 22. května oznámila výsledky technologická společnost Nvidia. Tržby i zisky přesvědčivě překonaly očekávání trhu. Nvidia reportovala kvartální zisk na akcii na úrovni 6,12 dolarů, přičemž analytici očekávali jen 5,59 dolarů. Tržby za první kvartál přesáhly 26 miliard dolarů. Firma přitom očekává jejich pokračující silný růst.

Skvělé výsledky již dříve reportovaly další technologické firmy. Například Alphabet, mateřská společnost Googlu, zvýšila čistý zisk o víc než 50 procent. Firma se navíc rozhodla akcionářům vyplatit svou historicky první dividendu. Přestože se jedná o skromnou výplatu, jde o významný krok. Potvrzuje, že technologické firmy jsou stále více ochotné podělit se s akcionáři o své obrovské rezervy hotovosti.

Přestože jsou technologické firmy v záři reflektorů, výsledková sezona byla pozitivní napříč sektory. Velké banky na Wall Street – JPMorgan Chase, Bank of America, Citigroup, Wells Fargo, Goldman Sachs a Morgan Stanley – všechny reportovaly velmi dobrá čísla. Robustní finanční sektor investorům poskytuje informaci, že americká ekonomika je stále v solidní kondici. Velmi dobré výsledky zveřejnily i firmy ze sektoru spotřebního zboží, například Walmart nebo Coca Cola.

Navzdory celkově pozitivním výsledkům se objevilo i pár negativních překvapení. Firma Starbucks zaznamenala první pokles tržeb od roku 2020. Tržby přitom klesaly jak v Severní Americe, tak i mezinárodně. Průměrná cena objednávek sice vzrostla, nicméně nezanedbatelně poklesl počet transakcí. Výsledky firmy mohou potenciálně signalizovat, že americký spotřebitel začíná méně utrácet s tím, jak na něj dopadá vyšší inflace. A horší byly i výsledky reportované americkým řetězcem restaurací s rychlým občerstvením McDonald's. Tržby v prvním čtvrtletí se sice zvýšily o 1,9 %, nicméně očekávání trhu byla o poznání vyšší.

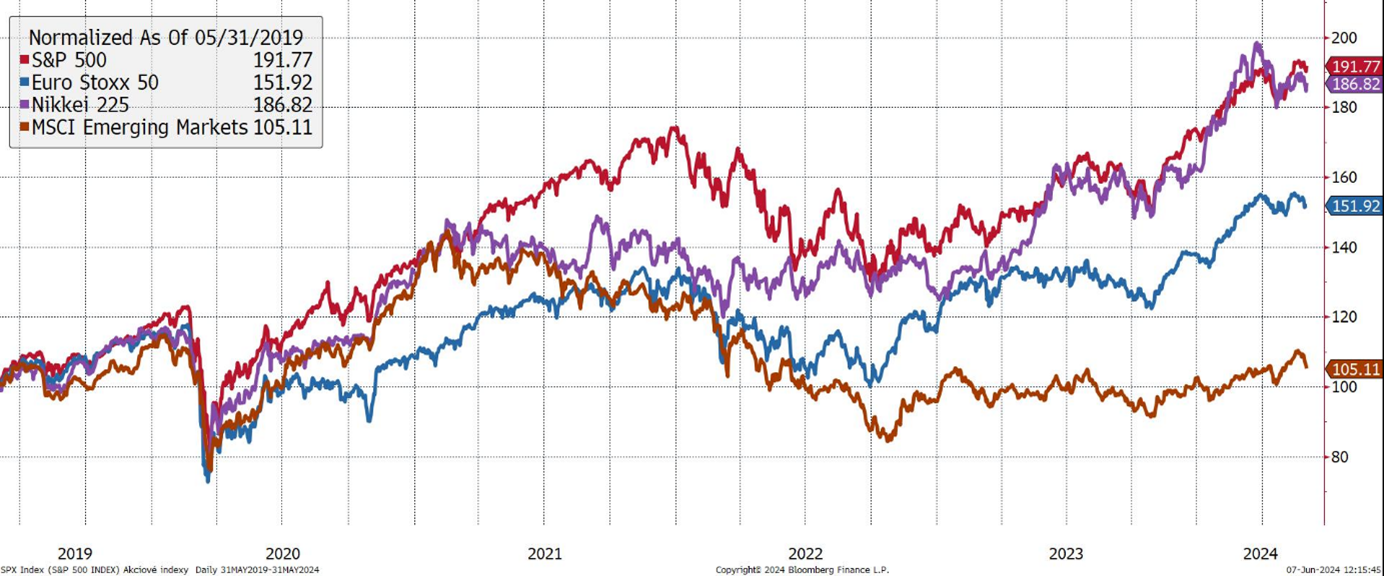

Solidní výsledky firem podporují riziková aktiva. Jak je patrné z následujícího grafu, americké, japonské i evropské akcie se aktuálně pohybují kolem svých maxim. Na druhé straně, velmi výraznou podvýkonnost nadále pozorujeme u akcií rozvíjejících se trhů.

Vývoj vybraných akciových indexů za posledních 5 let

Pokračující boj s inflací

Americká inflace v květnu mírně klesla na 3,3 % z dubnových 3,4 %. Jádrová inflace, která nezahrnuje volatilní ceny potravin a energií, zpomalila na 3,4 % z 3,6 % v dubnu. Trhy přitom očekávaly méně pozitivní vývoj, konkrétně pouhé udržení tempa růstu cenové hladiny.

Navzdory pozitivním inflačním datům vydal americký FED novou prognózu, v níž očekává pro letošní rok pouze jedno mírné snížení úrokových sazeb. Americká centrální banka nadále drží úrokové sazby na 23letém maximu a start cyklu snižování sazeb zůstává velmi nejistý.

Na druhé straně, Evropská centrální banka začátkem června podle očekávání snížila základní úrokovou sazbu o čtvrt procentního bodu na 4,25 %. Reagovala tak na pokles inflace v eurozóně a zlepšené inflační vyhlídky. V květnu inflace podle rychlého odhadu statistického úřadu Eurostat činila 2,6 %.

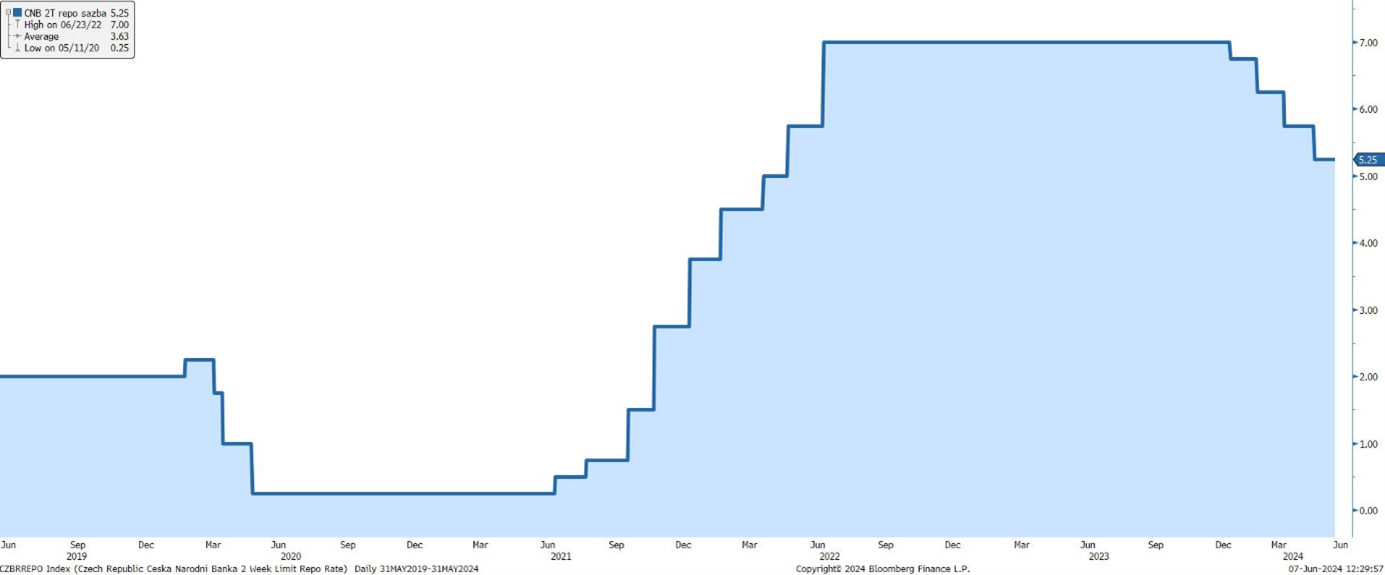

Co se týče vývoje v ČR, míra inflace v květnu zpomalila na meziročních 2,6 %, čímž se přiblížila cíli České národní banky. Můžeme tak očekávat, že ČNB bude pokračovat v postupném uvolňování měnových podmínek. Banka naposledy snížila dvoutýdenní repo sazbu začátkem května, o půl procentního bodu na 5,25 %.

Vývoj základní úrokové sazby ČNB

Dluhopisové trhy

Globální dluhopisy s ratingem investičního stupně sice v květnu zaznamenaly kladnou výkonnost na úrovni 1,3 %, nicméně v letošním roce se jim celkově zatím nedaří. Dluhopisový index Bloomberg Global Aggregate je stále ve více než 3% ztrátě.

Klíčovým faktorem je zde americká inflace, která má setrvalejší charakter. Přes pozitivní vývoj, který jsem popsal výše, zůstává inflace nezanedbatelně nad 2% inflačním cílem FEDu. V důsledku toho investoři přehodnotili své sázky na rychlý pokles úrokových sazeb.

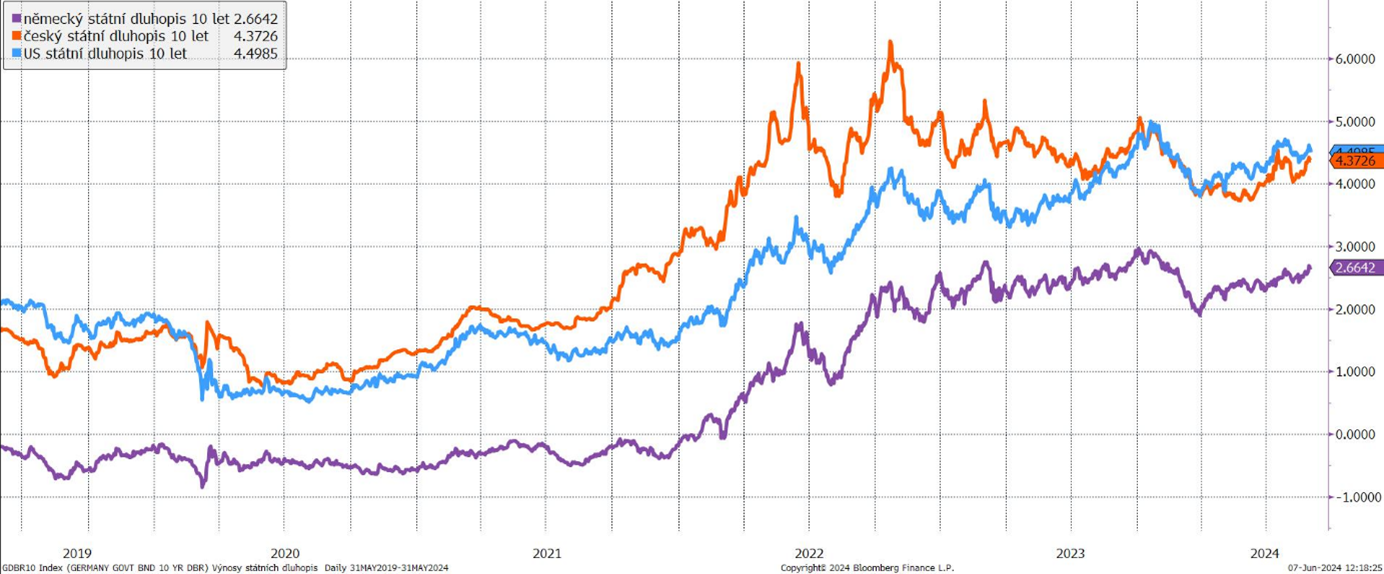

Jak je patrné z následujícího grafu, od začátku letošního roku došlo k nemalému růstu výnosů dluhopisů. Zatímco na konci minulého roku nesl desetiletý americký vládní dluhopis výnos 3,88 %, na konci května 2024 nesl 4,50 %. Podobný vývoj pozorujeme u dalších státních dluhopisů. Rovněž výnosy českých státních dluhopisů nezanedbatelně vzrostly, čímž došlo k poklesu tržních cen.

Výnosy 10letých státních dluhopisů za posledních 5 let

Určitou výjimku představují high-yield dluhopisy. Například HY dluhopisy eurozóny si v letošním roce připisují 2,6 %.

Měny

Česká koruna v posledních dvou měsících výrazně posílila jak vůči euru, tak i dolaru. Svou roli zde sehrála dubnová inflace, která byla výrazně nad očekáváním trhu (2,9 %). Investoři tak zřejmě přehodnotili výhled pro úrokové sazby ČNB. Na druhé straně, v květnu se inflace vrátila na sestupnou trajektorii, když cenová hladina vzrostla meziročně o 2,6 %. Podle našeho názoru není další výraznější posílení naší měny pravděpodobné.

Vývoj kurzu koruny vůči euru a dolaru za 5 let

Optikou finančních indexů

Akcie si od začátku roku drží velice solidní výkonnost. Přitom americké i evropské akcie přinesly dosud velice podobné výnosy, kolem 10 %. České státní dluhopisy jsou stále v červených číslech. Komoditní trhy zůstávají vysoce volatilní. Na ceny ropy a ceny dalších energetických surovin má výrazný vliv geopolitická situace, zejména vývoj na Blízkém východě.

Výhled

Americká ekonomika zůstává robustní, nicméně inflace se stále pohybuje nezanedbatelně nad inflačním cílem FEDu. Start cyklu snižování sazeb zůstává nejistý s tím, že americká centrální banka ve své nové prognóze počítá v roce 2024 (indikativně) pouze s jedním snížením úrokových sazeb. Evropská centrální banka sice již svou klíčovou sazbu snížila, nicméně zůstává velmi opatrná, co se týče výhledu. Vzhledem k vývoji inflace v ČR očekáváme, že ČNB bude pokračovat v pozvolném uvolňování měnových podmínek.

Jako atraktivní aktuálně vnímáme akcie firem s malou tržní kapitalizací, jejichž váhu jsme v poslední době v našich portfoliích navyšovali. Vzhledem k vyšším valuacím technologických akcií nadále preferujeme hodnotové akcie. Během května jsme také dále zvyšovali duraci, tedy citlivost portfolií na pohyb úrokových sazeb.

Rizika spatřujeme v potenciální neochotě americké inflace pokračovat v poklesu směrem k inflačnímu cíli FEDu. V geopolitické sféře budeme pozorně sledovat letošní americké prezidentské volby, které mohou mít dopad na evropskou bezpečnostní architekturu.

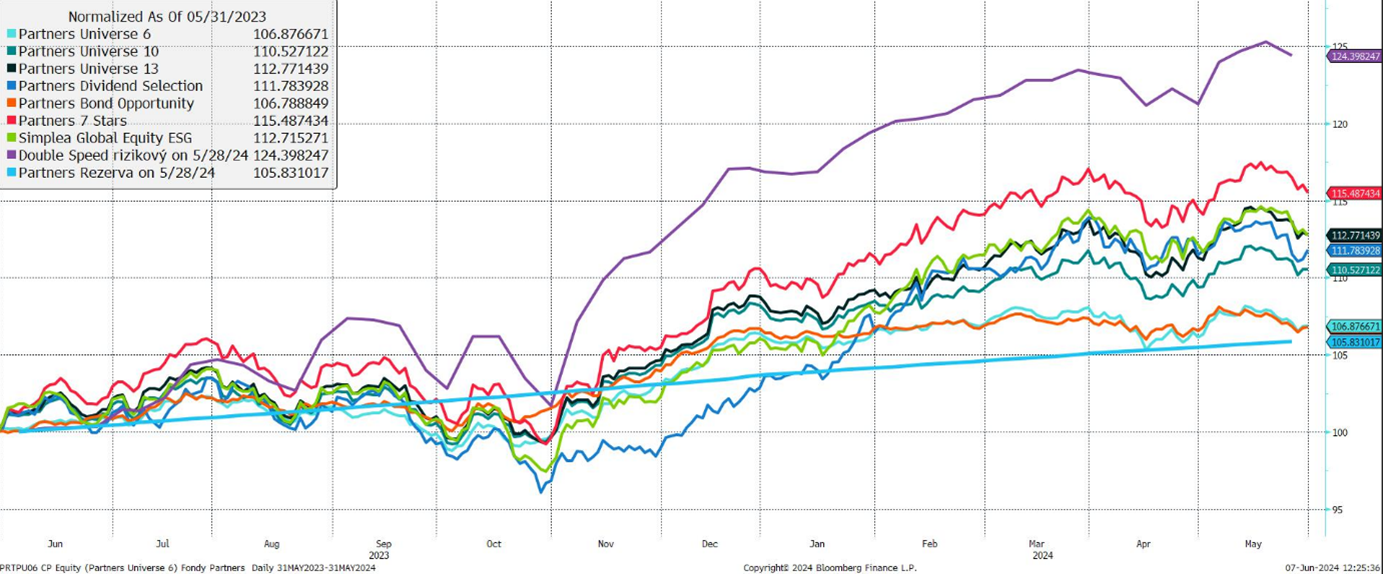

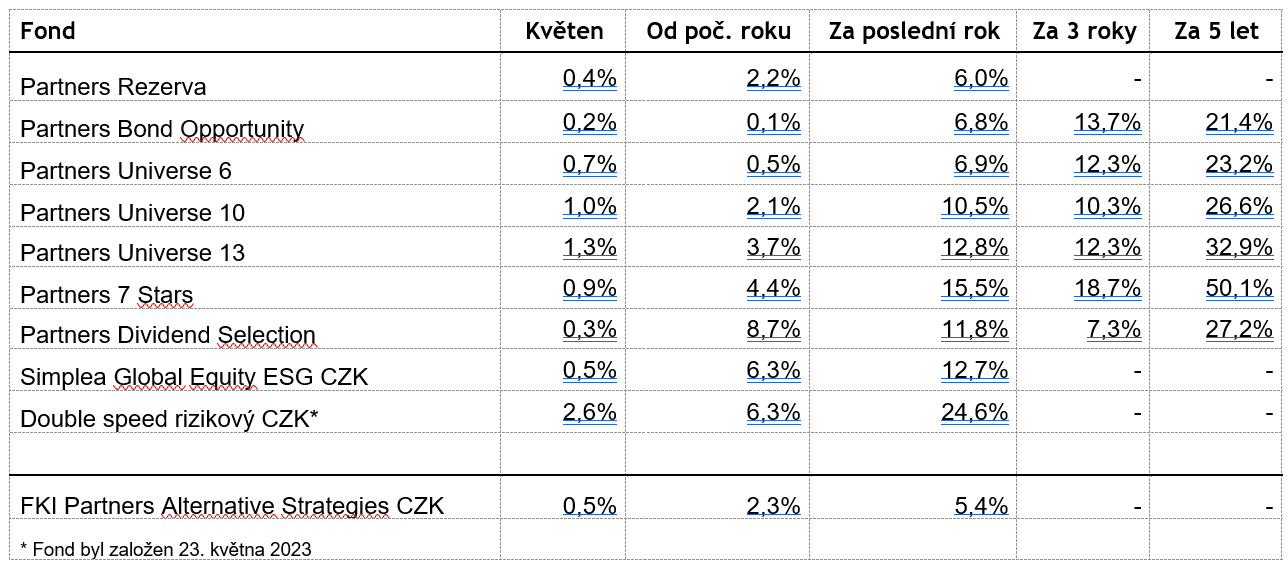

Výkonnost korunových fondů Partners za poslední rok

Konzervativní fondy Partners IS zaznamenaly v květnu kladnou výkonnost od 0,2 do 0,7 %. Dynamické fondy v důsledku relativně defenzivního nastavení rostly ve srovnání s trhem pomaleji. Nejlépe si v květnu vedl fond Double speed rizikový, který si připsal 2,6 %.

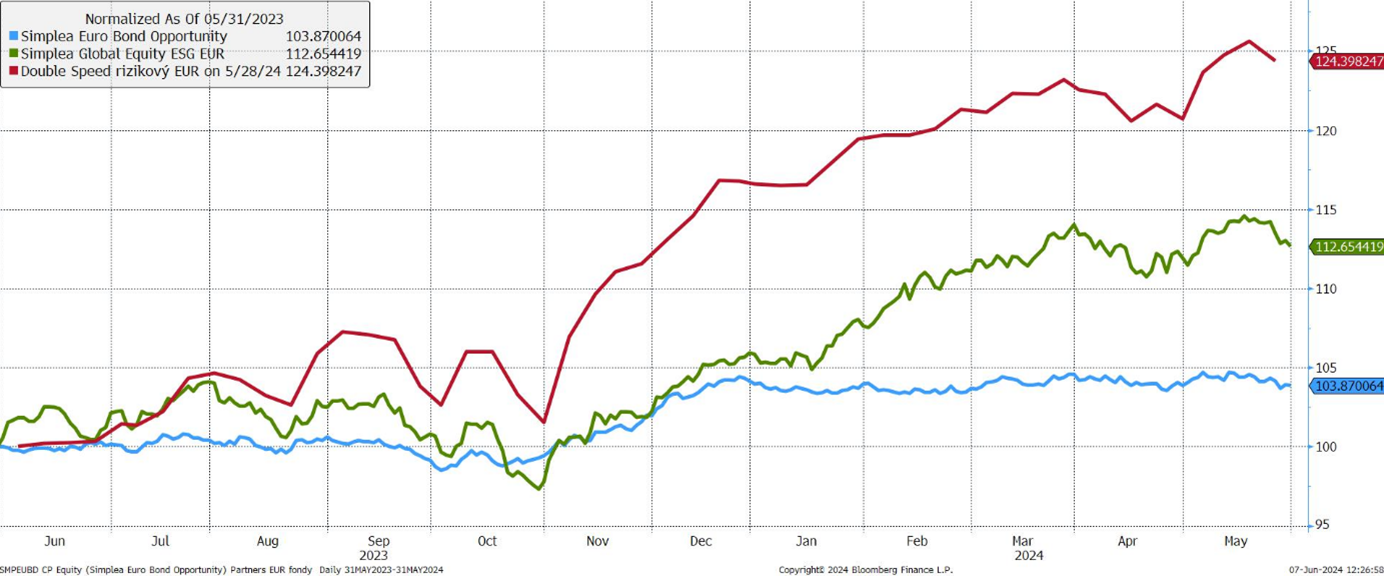

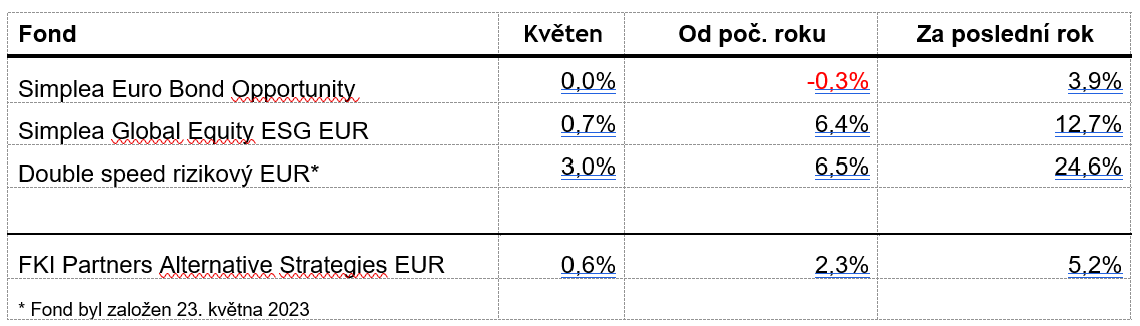

Výkonnost eurových fondů Partners za poslední rok

Podobně jsou na tom eurové fondy. Dluhopisový fond Simplea Euro Bond Opportunity během měsíce května zaznamenal nulovou výkonnost a od začátku roku je jen nepatrně v záporu cca 0,3 %. Akciový fond Simplea Global Equity ESG vzrostl o 0,7 % a Double Speed rizikový si připsal 3,0 %. Výkonnost obou akciových fondů od začátku letošního roku se pohybuje kolem 6,5 %.

Autor: Martin Tománek, portfolio manažer, Partners investiční společnost